Entwurf des Jahressteuergesetzes 2024 sieht weitere Verlängerung der Übergangsfrist vor

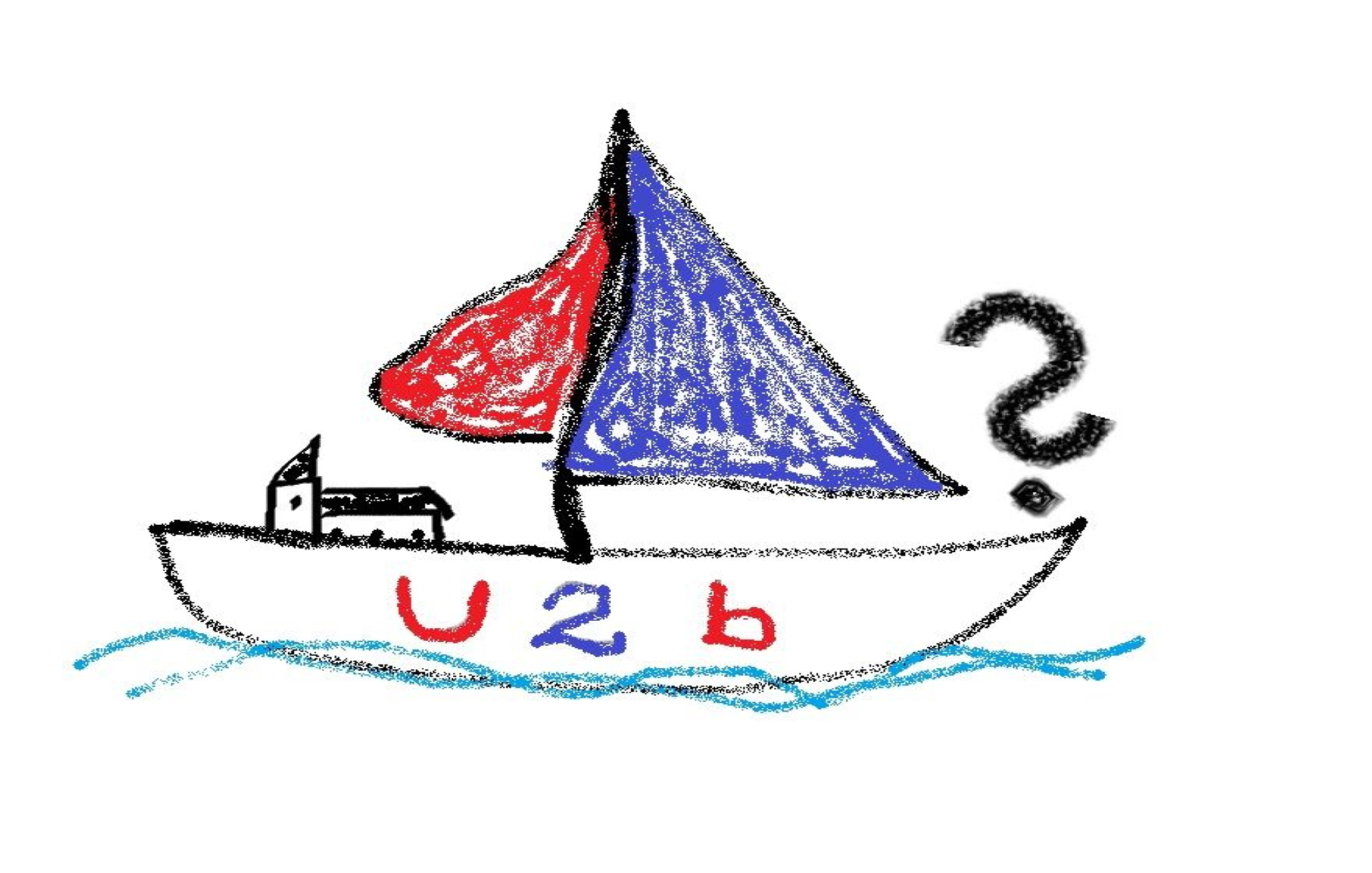

Nach dem nunmehr vorliegenden Referentenentwurf des Jahressteuergesetzes 2024 scheint die weitere Verlängerung der Übergangsfrist zur Anwendung des inzwischen nicht mehr ganz so neuen § 2b UStG bis zum 31.12.2026 wahrscheinlich.

Demnach sind die Neuregelungen für die Körperschaften des öffentlichen Rechts, die die Übergangsregelung in Anspruch genommen haben, erst ab dem 01.01.2027 anzuwenden.

Begründet wird diese erneute Verlängerung mit dem Fortbestehen von Zweifelsfragen bei der Mehr erfahren [...]